Häufige Fragen und Antworten

Austritt

Die Versicherung endet mit der Auflösung des Arbeitsverhältnisses.

Die Versicherung für die Risiken Invalidität und Tod bleibt während eines Monats nach Beendigung des Arbeitsverhältnisses weiter bestehen, wenn Sie nicht vorher bei einer anderen Vorsorgeeinrichtung versichert werden.

Nein, Sie können freiwillig versichert bleiben. Unterschreitet Ihr AHV-Lohn CHF 21‘510 (Stand 2021), können Sie den Austritt verlangen.

Wer seine Tätigkeit aufgibt, keinen unbezahlten Urlaub bezieht und sich nicht bei der Arbeitslosenkasse anmeldet, hat die Möglichkeit, eine Weiterversicherung abzuschliessen.

Die Freizügigkeitsleistung wird entweder an eine neue Vorsorgeeinrichtung, auf ein Freizügigeitskonto bei einer Bank/Versicherung oder der Auffangeinrichtung BVG überwiesen.

Die Broschüre vom Bundesamt für Sozialversicherungen

BSV Merkblatt Stellenwechsel [PDF 589KB]

erklärt, was eine Freizügigkeitsleistung ist, in welcher Situation Sie sich darum kümmern sollten und an wen Sie sich wenden können, wenn Sie glauben, über ein vergessenes Guthaben zu verfügen.

Einkauf von Vorsorgeleistungen

Aktivversicherte können sich bis zu den maximalen reglementarischen Altersleistungen einkaufen.

Ein Einkauf erhöht die Altersrente und die Ehegattenrente.

Allfällige Lücken können beispielsweise durch Unterbruch der Beschäftigung, bei

Lohnerhöhungen oder bei Scheidungen entstanden sein.

Darüber hinaus sind Einkäufe zur Kompensation des tieferen Umwandlungssatzes bei einer

vorzeitigen Pensionierung möglich.

Wenn Sie einen Vorbezug für Wohneigentum (WEF) gemacht haben, muss vor dem Einkauf zuerst der Vorbezug zurückbezahlt werden. Wiedereinkäufe infolge einer Ehescheidung sind in der Höhe der erfolgten Scheidungsüberweisung jederzeit möglich.

Sämtliche Freizügigkeitsguthaben sind in die pk.tg einzubringen.

Für die Berechnung der maximalen Einkaufssumme gilt der Lohn im Zeitpunkt der Überweisung.

Freiwillige Einlagen können in der Regel vom steuerpflichtigen Einkommen abgezogen werden. Dieser Steuervorteil wird Ihnen rückwirkend von den Steuerbehörden nicht mehr zugestanden, falls Sie innerhalb von drei Kalenderjahren nach dem Einkauf einen Kapitalbezug geltend machen (WEF oder Bezug bei Pensionierung). Wir empfehlen Ihnen, frühzeitig die steuerlichen Auswirkungen bei der zuständigen Steuerbehörde abzuklären.

Eintritt

Beitragspflichtig sind Personen mit einer Monatsbesoldung ab CHF 1'696.15 x 13 rsp. CHF 1'837.50 x 12 (= CHF 22'050 pro Jahr, Stand seit 2023) und einer Beschäftigungsdauer von mehr als drei Monaten.

Tod und Invalidität (Risikoversicherung) sind ab dem 1. Januar des Jahres, in dem eine Person 18 Jahre alt wird, versichert. Für die Altersvorsorge beginnen die Sparbeiträge am 1. Januar des Jahres, in dem die versicherte Person 22 Jahre alt wird (Polizei Alter 20).

Der Koordinationsabzug beträgt 25% vom Jahreseinkommen, maximal CHF 21’510 (Stand 2021).

Ja, wenn der Lohn zwar unter der Eintrittsschwelle liegt (CHF 21’510; Stand 2021), Sie aber zusammen mit anderen, nicht bei der pk.tg versicherbaren Arbeitsstellen insgesamt BVG-pflichtig sind.

Die Freizügigkeitsleistung der bisherigen Vorsorgeeinrichtungen ist gemäss Freizügigkeitsgesetz zwingend in die pk.tg einzubringen.

Pensionierung

Sie können Ihre Alterspensionierung ab dem vollendeten 58. Altersjahr verlangen.

Ab diesem Alter können Sie auch eine Teilpensionierung verlangen. Es sind maximal drei Teilschritte von mindestens 20 % der Besoldung im Alter 58 möglich.

Sie haben die Möglichkeit bis längstens zur Vollendung des 70. Altersjahres versichert zu bleiben, sofern Sie mit Ihrem Arbeitgeber die Weiterarbeit vereinbart haben.

Scheidung

Ja. Sie haben die Möglichkeit, die durch die Ehescheidung entstandene Lücke durch freiwillige Einlagen wieder ganz oder teilweise auszugleichen.

Todesfall

Möglich ist: Ehegattenrente, Lebenspartnerrente, Waisenrente, Todesfallkapital.

Möglich ist: Ehegattenrente, Lebenspartnerrente oder Todesfallkapital.

Bei ledig verstorbenen Altersrentenbezügerinnen oder -bezügern wird kein Todesfallkapital ausbezahlt.

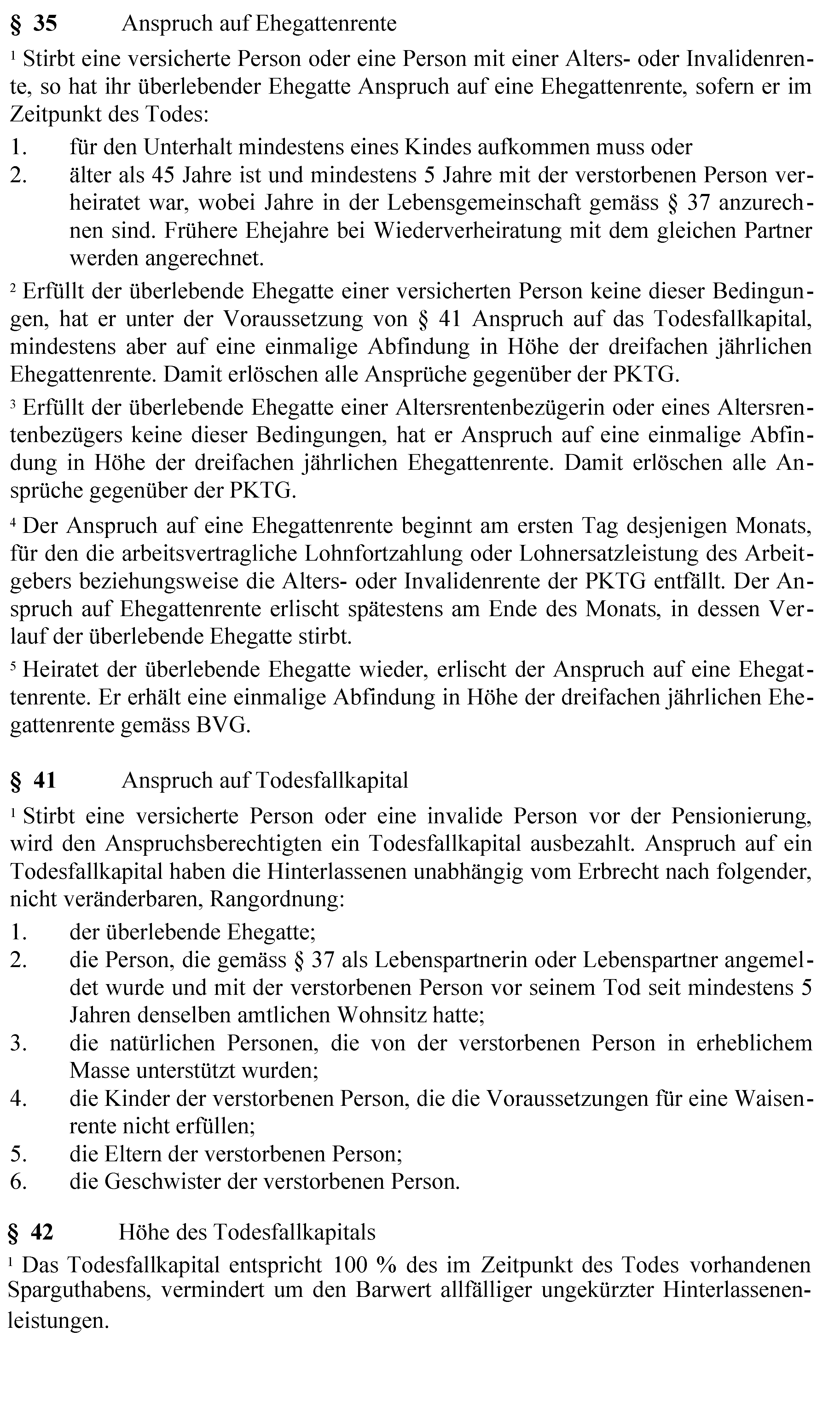

Die Voraussetzungen und die Höhe sind im Reglement im § 35 Abs. 2 und 3 sowie in den §§ 41 und 42 beschrieben:

Versicherungstechnisches

Der Deckungsgrad entspricht dem Verhältnis des vorhandenen Vermögens zum versicherungstechnisch notwendigen Vorsorgevermögen (Freizügigkeitsleistungen der aktiv Versicherten plus Deckungskapital der Rentner). Bei einem Deckungsgrad von unter 100% wird von einer Unterdeckung gesprochen, bei über 100% werden Wertschwankungsreserven gebildet.

Der Umwandlungssatz ist der Prozentsatz, mit welchem das Sparguthaben im Zeitpunkt der Pensionierung in die jährliche Altersrente umgerechnet wird. Beispiel: Rücktrittsalter 63, Sparguthaben 500’000 CHF, Umwandlungssatz 5.50%. Die jährliche Rente beträgt 5.50% von 500’000 CHF, also 27’500 CHF.

Der technische Zinssatz ist die rechnerische Grösse, die dem langfristig mit grosser Sicherheit erwarteten Anlageertrag entsprechen sollte. Mit anderen Worten: derjenige Zinssatz, der in Zukunft auf dem verbleibenden Kapital im Durchschnitt erwirtschaftet werden muss, um die laufenden Renten zahlen zu können. Wird der technische Zinssatz reduziert, muss das den laufenden Renten zugrundeliegende Kapital erhöht werden, damit die Renten in unveränderter Höhe weiterhin geleistet werden können.

Unter dem BVG-Obligatorium versteht man die maximale Lohnsumme von CHF 60’435 ( zwischen CHF 24’885 und CHF 85’320), die altersabhängigen Spargutschriften von 7 – 18 % und eine Verzinsung von 1.00 % [Stand 2020].